Chapter 1 | 2 min read

स्टॉक वोलेटिलिटी (stock volatility) के लिए बीटा कैलकुलेशन (beta calculation) एक्सेल (Excel) में

बीटा (Beta) एक स्टॉक की वोलेटिलिटी (volatility) को ओवरऑल मार्केट (overall market) के मुकाबले मापता है। यह यह दर्शाता है कि मार्केट में बदलाव के जवाब में स्टॉक की कीमत कितनी बदलने की उम्मीद है। 1 का बीटा यह सुझाव देता है कि स्टॉक मार्केट के अनुरूप मूव करता है, 1 से ऊपर का बीटा मार्केट से अधिक वोलेटिलिटी दर्शाता है, और 1 से कम बीटा कम वोलेटिलिटी दिखाता है। एक्सेल (Excel) में बीटा की गणना करना स्टॉक के रिस्क (risk) और अपेक्षित परफॉर्मेंस (expected performance) को समझने का एक सीधा तरीका प्रदान करता है।

बीटा की गणना क्यों करें? (Why Calculate Beta?)

- रिस्क असेसमेंट (Risk Assessment): समझें कि स्टॉक मार्केट के फ्लक्चुएशन्स (fluctuations) के प्रति कितना संवेदनशील है।

- पोर्टफोलियो मैनेजमेंट (Portfolio Management): डाइवर्सिफाइड (diversified) पोर्टफोलिओज़ (portfolios) बनाने में मदद करता है।

- एक्सपेक्टेड रिटर्न (Expected Return): स्टॉक के अपेक्षित मूवमेंट के बारे में मार्केट के मुकाबले इनसाइट्स (insights) प्रदान करता है।

बीटा के लिए फॉर्मूला (Formula for Beta)

बीटा की गणना स्टॉक के रिटर्न्स और मार्केट रिटर्न्स के बीच कोवेरियंस (covariance) की तुलना मार्केट रिटर्न्स के वेरियंस (variance) से करके की जाती है:

बीटा = कोवेरियंस (Covariance) (स्टॉक रिटर्न्स, मार्केट रिटर्न्स) / वेरियंस (Variance) (मार्केट रिटर्न्स)

एक्सेल में बीटा की गणना करने की स्टेप-बाय-स्टेप गाइड (Step-by-Step Guide to Calculating Beta in Excel)

स्टेप 1: ऐतिहासिक मूल्य डेटा इकट्ठा करें (Collect Historical Price Data)

स्टॉक और मार्केट इंडेक्स (जैसे NIFTY 50 या S&P 500) के लिए ऐतिहासिक दैनिक या मासिक मूल्य डेटा इकट्ठा करें। इस डेटा के आधार पर दैनिक या मासिक रिटर्न्स की गणना करें।

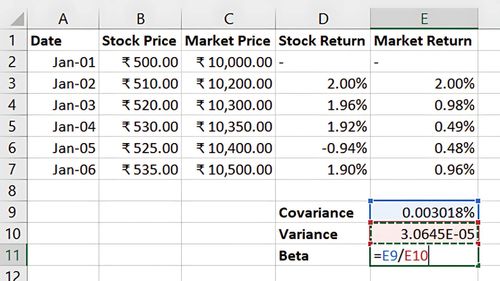

1 जनवरी | ₹500 | ₹10,000 | - | - |

2 जनवरी | ₹510 | ₹10,200 | 2% | 2% |

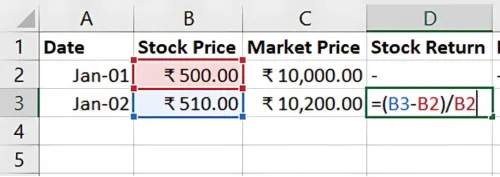

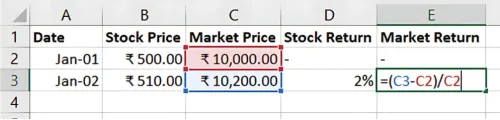

स्टेप 2: दैनिक या मासिक रिटर्न्स की गणना करें (Calculate Daily or Monthly Returns)

रिटर्न्स निकालने के लिए, फॉर्मूला का उपयोग करें:

= (वर्तमान मूल्य - पूर्व मूल्य) / पूर्व मूल्य

इस कैलकुलेशन को स्टॉक (stock) और मार्केट इंडेक्स (market index) दोनों के लिए रिपीट (repeat) करें।

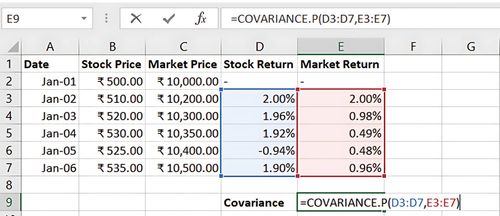

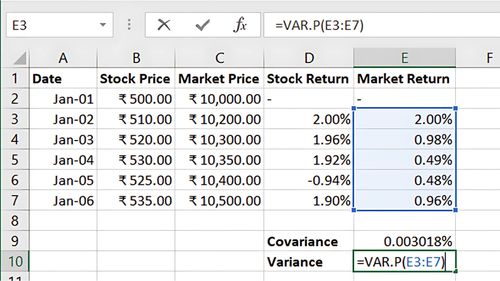

स्टेप 3: कोवेरिएंस और वेरिएंस की गणना करें

कोवेरिएंस (Covariance): स्टॉक (stock) और मार्केट रिटर्न्स (market returns) के बीच कोवेरिएंस (covariance) की गणना करने के लिए Excel की COVARIANCE.P फंक्शन का उपयोग करें।

=COVARIANCE.P(स्टॉक रिटर्न रेंज, मार्केट रिटर्न रेंज)

वेरिएंस (variance): एक्सेल के VAR.P फंक्शन (Excel’s VAR.P function) का उपयोग करें ताकि मार्केट रिटर्न्स (market returns) की वेरिएंस (variance) कैलकुलेट की जा सके।

=VAR P(मार्केट रिटर्न रेंज (market return range))

स्टेप 4: बीटा (Beta) कैलकुलेट करें

कोवैरीअंस (covariance) और वेरियंस (variance) के कैलकुलेशन्स से प्राप्त परिणामों का उपयोग करके बीटा (beta) की गणना करें:

= कोवैरीअंस (covariance) / वेरियंस (variance)

यह आपको स्टॉक का बीटा (beta) देता है, जो मार्केट की तुलना में उसकी वोलेटिलिटी (volatility) दिखाता है।

एक्सेल में बीटा (beta) कैलकुलेट करने के फायदे

- क्विक इनसाइट्स (Quick Insights): आसानी से स्टॉक का रिलेटिव रिस्क (relative risk) निर्धारित करें।

- कस्टमाइज़ेबल डेटा (Customisable Data): टेलर्ड एनालिसिस (tailored analysis) के लिए विभिन्न समय फ्रेम्स (जैसे डेली, मंथली) का उपयोग करें।

- पोर्टफोलियो एनालिसिस (Portfolio Analysis): हाई और लो वोलेटिलिटी (volatility) वाले स्टॉक्स की पहचान करें और पोर्टफोलियोज़ (portfolios) को ऑप्टिमाइज़ (optimise) करें।

मुख्य बातें (Key Takeaways):

- बीटा (beta) स्टॉक की प्राइस को मार्केट मूवमेंट्स (market movements) के प्रति सेंसिटिविटी (sensitivity) दिखाता है।

- बीटा 1 से ऊपर होने का मतलब ज्यादा वोलेटिलिटी (volatility) है, जबकि बीटा 1 से नीचे स्थिरता को दर्शाता है।

- एक्सेल के बिल्ट-इन फंक्शन्स (built-in functions) बीटा के कैलकुलेशन (calculation) को सरल बनाते हैं, जिससे सूचित इन्वेस्टमेंट डिसीज़न (investment decisions) को सपोर्ट मिलता है।

निष्कर्ष (Conclusion)

बीटा का कैलकुलेशन स्टॉक की वोलेटिलिटी (volatility) के बारे में मूल्यवान इनसाइट्स (insights) प्रदान करता है, जिससे इन्वेस्टर्स को रिस्क (risk) का आकलन करने और डाइवर्सिफाइड पोर्टफोलियोज़ (diversified portfolios) बनाने में मदद मिलती है। एक्सेल इस प्रोसेस को एफिशिएंट (efficient) बनाता है, जिससे क्विक एनालिसिस (quick analysis) और डिसीज़न-मेकिंग (decision-making) संभव होती है।

अगले अध्याय का पूर्वावलोकन (Next Chapter Preview):

अगले अध्याय में, हम डिविडेंड डिस्काउंट मॉडल (Dividend Discount Model - DDM) का उपयोग करके स्टॉक प्राइस वैल्यूएशन (Stock Price Valuation) को कवर करेंगे, जो अपेक्षित डिविडेंड्स (dividends) के आधार पर स्टॉक मूल्य का अनुमान लगाने के लिए एक फंडामेंटल मॉडल है। DDM इन्वेस्टर्स को स्थिर डिविडेंड पेआउट्स (dividend payouts) वाले स्टॉक्स का मूल्यांकन करने में मदद करता है। बने रहें!

This content has been translated using a translation tool. We strive for accuracy; however, the translation may not fully capture the nuances or context of the original text. If there are discrepancies or errors, they are unintended, and we recommend original language content for accuracy.

Recommended Courses for you

Beyond Stockshaala

Discover our extensive knowledge center

Learn, Invest, and Grow with Kotak Videos

Explore our comprehensive video library that blends expert market insights with Kotak's innovative financial solutions to support your goals.