Chapter 4 | 3 min read

बॉन्ड्स की अवधि और कंवेक्सिटी (Duration and Convexity of Bonds): ब्याज दर जोखिम को मापना (Measuring Interest Rate Risk)

ड्यूरेशन (Duration) और कन्वेक्सिटी (Convexity) बॉन्ड प्राइस की इंटरेस्ट रेट्स में बदलाव के प्रति संवेदनशीलता का आकलन करने के लिए महत्वपूर्ण मेट्रिक्स हैं। ड्यूरेशन (Duration) यह अनुमान लगाता है कि इंटरेस्ट रेट्स के 1% बदलाव पर बॉन्ड की कीमत कितनी प्रतिशत बदल जाएगी, जबकि कन्वेक्सिटी (Convexity) प्राइस चेंज में करव को ध्यान में रखता है, जिससे इंटरेस्ट रेट रिस्क (interest rate risk) का अधिक सटीक माप मिलता है, विशेष रूप से बड़े रेट मूवमेंट्स के लिए। ये टूल्स इन्वेस्टर्स को रेट फ्लक्चुएशन्स (rate fluctuations) के प्रभाव को समझने और मैनेज करने में मदद करते हैं।

ड्यूरेशन (Duration) और कन्वेक्सिटी (Convexity) को क्यों मापें?

-

इंटरेस्ट रेट सेंसिटिविटी (Interest Rate Sensitivity): आकलन करें कि इंटरेस्ट रेट शिफ्ट्स के साथ बॉन्ड प्राइसेज कितनी बदल सकती हैं।

-

रिस्क मैनेजमेंट (Risk Management): इंटरेस्ट रेट फ्लक्चुएशन्स के एक्सपोज़र की पहचान और प्रबंधन करें।

-

बॉन्ड कंपैरिजन (Bond Comparisons): रेट चेंजेस के प्रति प्राइस सेंसिटिविटी के आधार पर बॉन्ड्स की तुलना करें।

ड्यूरेशन (Duration) कैलकुलेशन

ड्यूरेशन (Duration) बॉन्ड प्राइस सेंसिटिविटी का एक अनुमान के रूप में काम करता है। आमतौर पर इस्तेमाल किए जाने वाले माप मैकाले ड्यूरेशन (Macaulay Duration) और मॉडिफाइड ड्यूरेशन (Modified Duration) हैं।

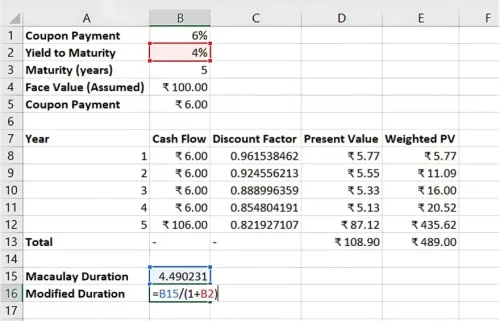

मॉडिफाइड ड्यूरेशन फॉर्मूला (Modified Duration Formula):

मॉडिफाइड ड्यूरेशन = मैकाले ड्यूरेशन / (1 + YTM / प्रति वर्ष कंपाउंडिंग पीरियड्स की संख्या)

एक्सेल में ड्यूरेशन (Duration) कैलकुलेट करने के लिए स्टेप-बाय-स्टेप गाइड

मान लेते हैं कि एक बॉन्ड है:

- मैच्योरिटी = 5 वर्ष

- यील्ड टू मैच्योरिटी (YTM) = 4%

- वार्षिक कूपन पेमेंट्स के साथ 6% कूपन रेट

कूपन रेट (coupon rate) | 6% |

वाईटीएम (YTM) | 4% |

मैच्योरिटी (maturity) | 5 साल (years) |

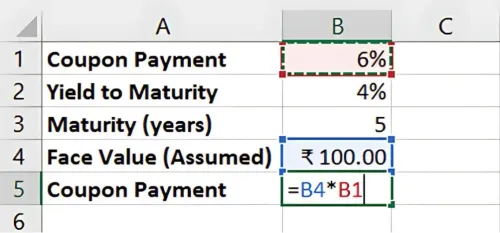

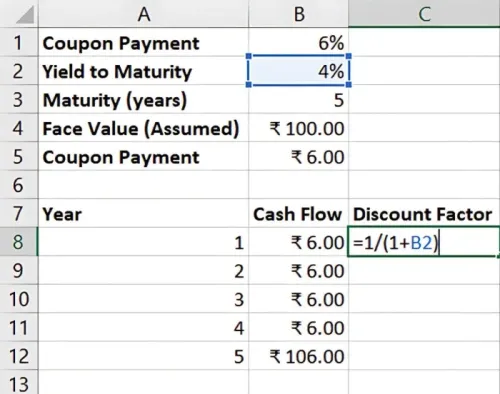

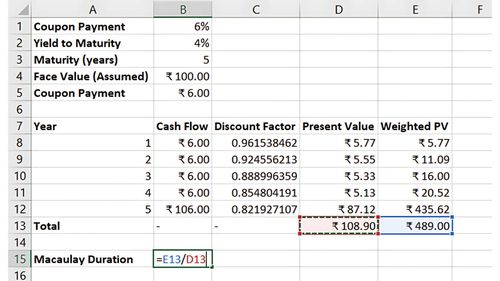

स्टेप 1: कैश फ्लोज़ (cash flows) का प्रेजेंट वैल्यू (present value) कैलकुलेट करना

- प्रत्येक वर्ष का कूपन पेमेंट (coupon payment) और फेस वैल्यू (face value) कैलकुलेट करना।

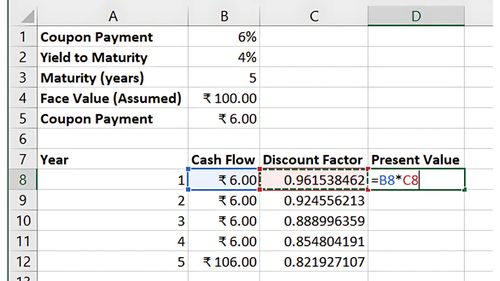

- हर कैश फ्लो (cash flow) को डिस्काउंट (discount) करें एक्सेल (Excel) में डिस्काउंट फैक्टर (discount factor) का कैलकुलेशन (calculation) करके।

डिस्काउंट फैक्टर (discount factor) = 1 / (1 + वायटीएम (YTM))^ईयर (Year)

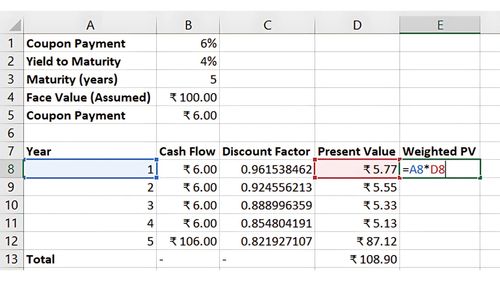

स्टेप 2: मैकॉले ड्यूरेशन (Macaulay Duration) की गणना करें

एक्सेल (Excel) में, मैकॉले ड्यूरेशन (Macaulay Duration) को प्रत्येक अवधि को उसके प्रेज़ेंट वैल्यू (present value) से वेटिंग (weighting) करके और इन वेटेड पीरियड्स (weighted periods) को जोड़कर कैलकुलेट (calculate) किया जा सकता है।

मैकॉले ड्यूरेशन (Macaulay's Duration) = कुल वेटेड पीवी (Total Weighted PV) / कैश फ्लोज़ (cash flows) का कुल पीवी (Total PV)

वेटेड पीवी (Weighted PV) = वर्ष × पीवी (Year × PV)

स्टेप 3: मोडीफाइड ड्यूरेशन (Modified Duration) कैलकुलेट करें

मैकॉले ड्यूरेशन (Macaulay Duration) का उपयोग करके, मोडीफाइड ड्यूरेशन (modified duration) फॉर्मूला को अप्लाई करें ताकि इंटरेस्ट रेट (interest rate) सेंसिटिविटी कैलकुलेट की जा सके।

कंवेक्सिटी कैलकुलेशन (Convexity Calculation)

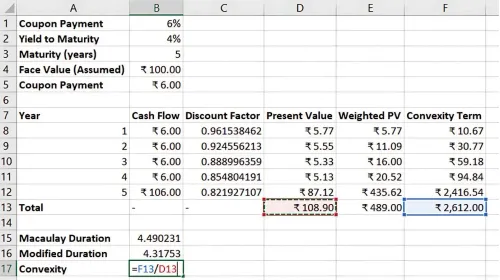

कंवेक्सिटी (Convexity) उस डिग्री को मापता है जिससे प्राइस-यील्ड (price-yield) संबंध में कर्वेचर (curvature) होता है, यह कैप्चर करता है कि इंटरेस्ट रेट्स (interest rates) बदलने पर ड्यूरेशन (duration) कैसे बदलता है।

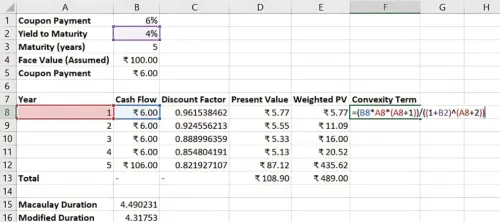

कंवेक्सिटी फॉर्मुला (Convexity Formula): कंवेक्सिटी = (1 / प्राइस (price)) × ∑ [कैश फ्लो (cash flow) × t × (t + 1) / (1 + यील्ड (yield))^(t + 2)]

स्टेप-बाय-स्टेप गाइड टू कैलकुलेट कंवेक्सिटी इन एक्सेल (Step-by-Step Guide to Calculate Convexity in Excel)

- प्रत्येक कैश फ्लो (cash flow) के प्रेजेंट वैल्यू (present value) की गणना करें।

- वेटेड कैश फ्लो (weighted cash flows) को सम करते हुए एक्सेल (Excel) में कंवेक्सिटी फॉर्मुला (convexity formula) लागू करें।

एक्सेल (Excel) में ड्यूरेशन (duration) और कंवेक्सिटी (convexity) का उपयोग करने के फायदे

-

रिस्क मैनेजमेंट (risk management): बांड पोर्टफोलियो (bond portfolio) को इंटरेस्ट रेट (interest rate) के बदलाव से होने वाले एक्सपोज़र (exposure) को असेस (assess) और मैनेज (manage) करना।

-

प्रिसिजन (precision): ड्यूरेशन (duration) में इनएक्यूरेसीज (inaccuracies) को एडजस्ट (adjust) करने के लिए कंवेक्सिटी (convexity) का उपयोग करें, खासकर जब रेट में बड़े बदलाव हों।

-

पोर्टफोलियो ऑप्टिमाइजेशन (portfolio optimisation): बांड्स की तुलना इंटरेस्ट रेट रिस्क (interest rate risk) के आधार पर करें ताकि ऑप्टिमल इन्वेस्टमेंट्स (optimal investments) का चयन किया जा सके।

मुख्य बातें (Key Takeaways):

-

ड्यूरेशन (duration) इंटरेस्ट रेट (interest rate) में बदलाव के प्रति प्राइस सेंसिटिविटी (price sensitivity) का एक बेसिक माप प्रदान करता है।

-

कंवेक्सिटी (convexity) इस माप को करवेचर (curvature) को ध्यान में रखते हुए परिष्कृत करता है, जिससे अधिक सटीकता मिलती है।

-

एक्सेल (Excel) इन कैलकुलेशन्स (calculations) को आसान बनाता है, जिससे व्यापक इंटरेस्ट रेट रिस्क एनालिसिस (interest rate risk analysis) संभव होता है।

निष्कर्ष (Conclusion)

एक्सेल (Excel) में ड्यूरेशन (duration) और कंवेक्सिटी (convexity) की गणना बांड प्राइस सेंसिटिविटी (bond price sensitivity) की गहन समझ प्रदान करती है, जो प्रभावी रिस्क मैनेजमेंट (risk management) में सहायक होती है। ये मेट्रिक्स (metrics) मजबूत बांड पोर्टफोलियो (bond portfolios) बनाने के लिए अनिवार्य हैं।

अगले अध्याय का पूर्वावलोकन (Next Chapter Preview): अगले अध्याय में, हम बांड वैल्यूएशन (bond valuation): प्रीमियम (premium), पार (par), और डिस्काउंट बांड कैलकुलेशन्स (discount bond calculations) पर चर्चा करेंगे। इसमें कूपन रेट्स (coupon rates) और वर्तमान इंटरेस्ट रेट्स (current interest rates) के आधार पर बांड प्राइसिंग (bond pricing) को समझना शामिल है, जो आपको आकलन करने में मदद करता है कि कोई बांड प्रीमियम (premium), पार (par), या डिस्काउंट (discount) पर ट्रेड होता है या नहीं। जुड़े रहें!

This content has been translated using a translation tool. We strive for accuracy; however, the translation may not fully capture the nuances or context of the original text. If there are discrepancies or errors, they are unintended, and we recommend original language content for accuracy.

Recommended Courses for you

Beyond Stockshaala

Discover our extensive knowledge center

Learn, Invest, and Grow with Kotak Videos

Explore our comprehensive video library that blends expert market insights with Kotak's innovative financial solutions to support your goals.